Por: Álvaro Vergara, Diario Financiero

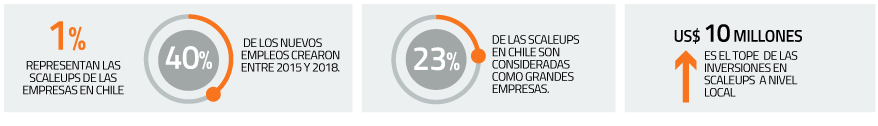

Un estudio de Endeavor y el Centro de Innovación UC mostró que las scaleups (emprendimientos que crecen a tasas de 20% anual) aportaron el 40% de los nuevos empleos creados en Chile en los últimos tres años, pese a representar el 1% de las empresas del país.

Endeavor y Matrix Consulting profundizaron en las razones que hay detrás del poco escalamiento de las startups locales, y en un segundo estudio identificaron que se debe expandir y mejorar el nivel del capital de riesgo local y reducir trabas del entorno regulatorio para impulsar un ecosistema que permita su crecimiento.

Según el ranking de Startup Genome, que mide el nivel de desarrollo de los ecosistemas de innovación y emprendimiento, Chile está en el lugar 49° entre 54 países, trás Brasil (15°), México (32), Colombia (33) y Argentina (45). La medición considera infraestructura, acceso a mercados, a talento, innovación, cultura, el entorno regulatorio y acceso a capital, y justamente las dos últimas variables le juegan en contra a Chile.

“La industria de venture capital local aún es incipiente, y falta potenciar el ‘smart money’, aportar más valor que sólo recursos financieros”, dice Joao Melhado, director de Endeavor Research Chile.

Chile tiene entre 10 y 15 fondos locales activos, y hasta 2019 sólo tres tenían inversiones promedio por sobre US$ 1,2 millones (Austral, Aurus y Génesis). Asimismo, el ticket promedio de inversión local en este tipo de firmas es 50% menor que en Latinoamérica, teniendo pocos fondos nacionales presentes en NotCo y Cornershop, por ejemplo.

Además, las scaleups en Chile “pagan impuestos como grandes empresas antes de serlo”, dice Melhado, ya que por gran empresa se entienden todas aquellas con ingresos de US$ 4 millones, “aunque no tengan una estructura ni la estabilidad de una gran corporación”, afirma el experto.

Doble mirada

“Tenemos un muy buen ecosistema para etapas tempranas, pero hay una gran oportunidad para profundizar en etapas de crecimiento y escalamiento, donde efectivamente por temas de capital y estructura queda mucho por hacer. El tamaño de los fondos locales no es suficiente para todas las startups que quieren ser scaleups”, observa Eduardo della Maggiora, CEO de Betterfly, firma que recientemente cerró una ronda de inversión por US$ 9 millones con el fondo estadounidense QED Investors.

Sin embargo, dice que esto tiene una doble mirada. “Previo a la pandemia, los fondos estadounidenses generalmente miraban grandes mercados, como Brasil y México en Latinoamérica, pero en 2020 se dieron cuenta de que pueden invertir en compañías sin conocerlas. Hoy una persona que está en Punta Arenas, por ejemplo, puede hacer una presentación a un fondo de Silicon Valley con mucha mayor facilidad”.

Antonia Rojas, socia de ALLVP, importante fondo latinoamericano, coincide. “La aceleración tecnológica ha acercado y acortado las distancias, haciendo mucho más accesible la llegada a fondos internacionales. Los fondos extranjeros están mirando la región, motivados por casos de éxito como Cornershop, NotCo o Betterfly en Chile, que dan confianza a inversionistas de otras partes del mundo”. Agrega que es “natural” dentro de la evolución de una startup que a medida que crece vaya buscando recursos de otras regiones que se alinean con sus planes de crecimiento y “que sumen expertise de los mercados donde se quieren ampliar”.

Así, “los grandes inversionistas han comenzado a formar parte de los ecosistemas de innovación locales”, plantea della Maggiora, señalando que las startups ya no tienen que depender sólo del venture capital chileno.